Do čeho je nejlepší investovat v roce 2025?

V minulých letech dosahovala inflace často i dvouciferných čísel a již nyní je jasné, že kdo si nenašetří na důchod, nejspíš s ním nevystačí. Otázkou tedy je, jak se vhodně bránit inflaci, maximálně zhodnotit své úspory a zabezpečit se na důchod. Pomůže s tím investice do zlata, akcií, dluhopisů nebo třeba nemovitostí. Jakou vybrat?

Celý článek si můžete poslechnout na YouTube nebo na clypu.

Co se v článku dočtete:

- Téměř polovina Čechů již investuje

- Proč investovat do zlata

- Proč investovat do dluhopisů

- Proč investovat do akcií

- Proč investovat do nemovitostí

- Nemovitosti jsou stále velkou jistotou

Téměř polovina Čechů již investuje

Vysoká inflace snižující kupní sílu peněz a panující nejistota ohledně důchodů i budoucna obecně nutí mnoho Čechů nacházet nové způsoby ochrany a zhodnocení financí.

Mezi ty nejzajímavější způsoby patří investování. Není se proto čemu divit, že podle posledních dat 41 % Čechů aktivně investuje. Motivuje je k tomu přání nalézt finanční stabilitu, pasivní příjem a zajistit se na důchod.

Tématu jsme se věnovali také v našem podcastu. Poslechněte si jej na YouTube nebo na Spotify.

Do čeho tedy investovat v roce 2025?

Možností, jak chránit své peníze, je samozřejmě mnoho. Můžete třeba investovat do zlata, dluhopisů, akcií nebo právě do nemovitostí. Jak se tyto investice liší? Obvykle se odlišují tím, jaký výnos slibují, jaké je s nimi spojené riziko a na jak dlouho budete muset investovat. Pojďme se na to podívat.

Zdroj: kurzy.cz

Proč investovat do zlata?

Zlato patří k nejvyhledávanějším burzovním komoditám a investici do něj mnozí považují za velmi bezpečnou. Investice do zlata však není krátkodobou záležitostí a nemusí se ihned vyplatit ani během krize, kdy v něm hledá jistotu mnoho malých i větších investorů. Přesto však v horizontu delším než 5 let jistě nemusíte prohloupit.

Jakým způsobem investovat do zlata?

Nejméně riziková je investice do investičních mincí, zlatých slitků a cihliček. Výhodou takto nakoupeného zlata je fakt, že ceny předmětu se příliš neliší od cen čistého kovu. Cenu předmětu tedy můžete lehce určit z burzovní ceny zlata. Díky tomu jej lehce a rychle prodáte. Navíc je tento druh nákupu, na rozdíl třeba od zlatých medailí, osvobozený od DPH.

Z mincí však nakupujte vždy jen ty nejznámější (rakouský Wiener Philharmoniker, americký American Eagle nebo třeba kanadský Maple Leaf) a slitky a cihličky nakupujte pouze z velkých sléváren.

Doporučujeme také kupovat více než 10 g zlata. Čím více totiž zlata kupujete, tím levnější je. Jeden g zlata dnes pořídíte i za cenu cca 2 500 Kč, kdežto při nákupu deseti gramů za něj dáte cca 2 240 Kč.

Zpravidla je však dobré do zlata investovat pouze 5-10 % vašich financí. Zajímavější jsou obvykle investice do dluhopisů, nemovitostí nebo akcií, kterým se budeme věnovat dále.

Plusy a mínusy investice do zlata:

- bezpečnost,

- můžete začít třeba od pár tisícovek,

- jednoduchý nákup i prodej,

- její výnos nemusí zcela pokrýt inflaci,

- krátkodobě se vůbec nemusí vyplatit.

Proč investovat do dluhopisů?

Dluhopis je druh cenného papíru, jehož koupí získáte závazek od toho, kdo dluhopis vydal, že vám splatí dlužnou částku i s úroky v předem dané datum. Peníze tedy nikdy nedostanete kdykoliv. Existují pak státní a firemní dluhopisy.

Státní dluhopisy patří k nejbezpečnějším investicím, protože se zpravidla nestane, že by stát zbankrotoval a nemohl své závazky splatit. Problém ale je, že jejich výnos obvykle nepřekoná doporučenou úrokovou sazbu, která dnes dosahuje 4 %. Světlou výjimkou bývají Protinflační dluhopisy Republiky. Jejich výnos totiž dosahuje výši inflace. Ty však loni Ministerstvo financí přestalo vydávat.

Lépe jsou na tom firemní dluhopisy. Jejich výnos obvykle přesahuje úrokovou sazbu minimálně o 2-3 %. V roce 2025 obvykle dosahuje 10 %. Existuje zde ale větší riziko bankrotu firmy, která kvůli tomu nedodrží své závazky a vy přijdete o své finance.

Jakým způsobem investovat do dluhopisů?

Firemní dluhopisy koupíte s pomocí zprostředkovatelů, přičemž je vždy důležité si ověřit jejich důvěryhodnost. Důvěryhodnost i ekonomické vyhlídky je třeba zjistit také u firem, jejichž dluhopisy chcete. Doporučujeme pak nakupovat dluhopisy s kratší splatností a častější výplatou výnosů. V těchto případech máte totiž větší pravděpodobnost, že získáte vložené finance zpět.

Státní dluhopisy můžete nakoupit ve vybraných pobočkách nebo s pomocí majetkového účtu.

Plusy a mínusy investice do dluhopisů:

- investice do státních dluhopisů je bezpečná,

- můžete začít od 1 000 Kč,

- nízké výnosy,

- vysoké riziko u firemních dluhopisů.

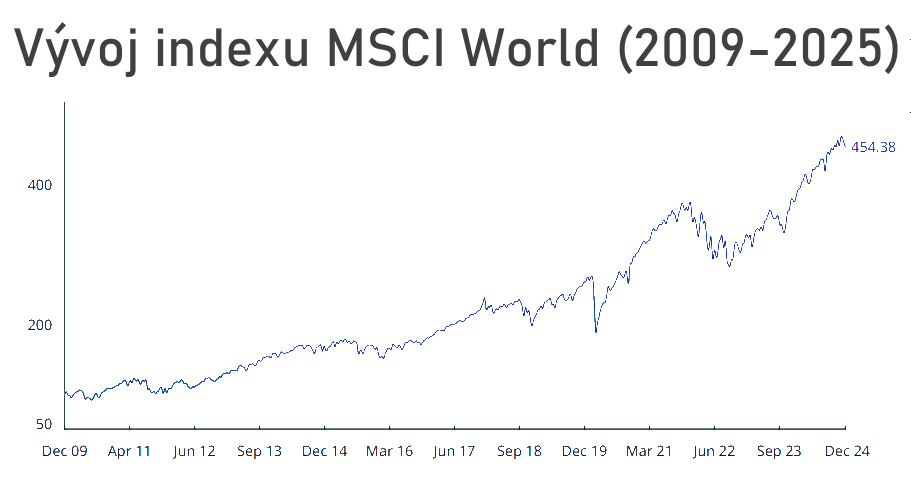

Zdroj: msci.com

Proč investovat do akcií?

Po dluhopisech se podíváme na zoubek akciím. S vhledem do akciového trhu nám pomůže index MSCI World, který odráží celosvětový vývoj akcií. Jeho hodnota například v roce 2022 klesla o 17,73 %, v roce 2023 vzrostla o 24,42 % a v roce 2024 o 19,19 %. V grafu výše pak můžete vidět, že dlouhodobě hodnota indexu, tj. i akciového trhu, roste. Za posledních deset let v průměru ročně vzrostla o 10,52 %. Co to znamená?

Při krátkodobé investici můžete velmi snadno přijít o vše, dlouhodobě je ale obrovská šance, že si připíšete solidní výnosy. Akcie jsou tedy výnosná, ale i rizikovější investice.

Jakým způsobem investovat do akcií?

Základní způsob investování, ke kterému nepotřebujete žádné rozsáhlé znalosti, je investování s pomocí podílových fondů. Tento způsob má jednoznačnou výhodu - investicí do fondu dáváte své peníze do rukou profesionála, který za vás investuje. Za to si však běžně podílové fondy účtují 3 %, přičemž jejich výnos se může rok od roku i výrazně lišit.

Fondy si proto rozhodně před investicí prověřte a dávejte si pozor jak na výši poplatků za správu, tak i na nereálné sliby příliš vysokých výnosů. Velký risk jsou také pouze úzce zaměřené fondy.

Často zajímavější variantou je investice do ETF, což jsou tzv. pasivní fondy. Touto investicí obvykle investujete do nějakého trhu. Příkladem této investice je například nákup již zmíněného indexu MSCI World, ale známé jsou také indexy S&P 500 nebo Dow Jones.

ETF pak můžete koupit skrze brokera nebo třeba s pomocí platforem jako je Portu a Fondee. Výhodou této investice jsou poplatky ve výši cca 0,5 %. Výnos pak může dosahovat v průměru i 10,52 % ročně, jak se ukázalo u indexu MSCI World.

Je samozřejmě možné investovat i do akcií jednotlivých firem, ale k tomu potřebujete obrovské znalosti a schopnost posoudit ekonomickou pozici firmy na trhu. Bez toho je investice do akcií podobná gamblingu.

Plusy a mínusy investice do akcií:

- velmi vysoký výnos,

- můžete začít od 1000 Kč měsíčně,

- vysoce riziková investice.

Proč investovat do nemovitostí?

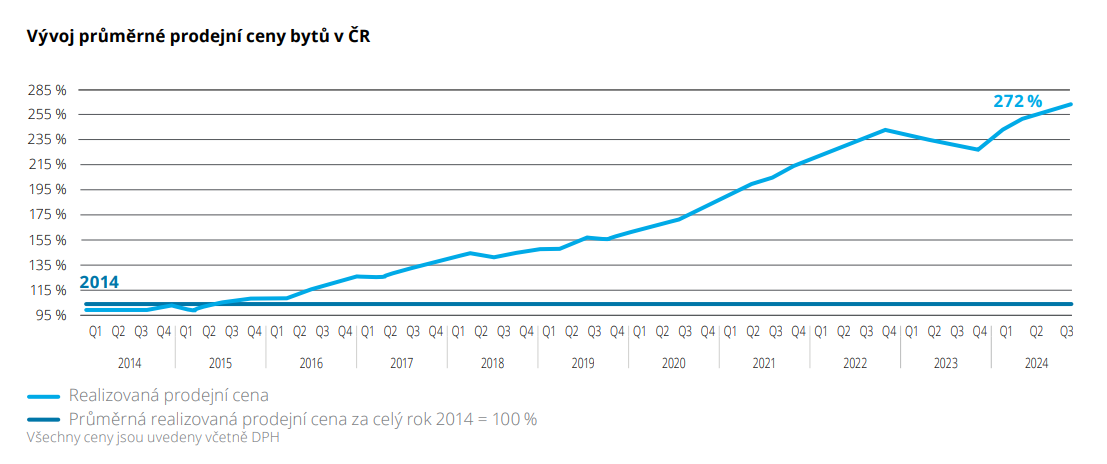

Poslední na řadě jsou investice do nemovitostí. S nimi jsou spojené vysoké výnosy i bezpečnost. Ačkoliv v roce 2023 cena domů v průměru vzrostla jen o 1 % a cena bytů klesla v průměru o 5,6 %, v roce 2024 jsme byli svědky opět vysokého růstu.

Za první tři čtvrtletí 2024 ceny bytů vzrostly podle analýzy Deloitte celkem o 8,7 % (první čtvrtletí 4 %, druhé 2,4 % a třetí 2,3 %). Můžeme tedy očekávat roční růst přesahující 10 % a u domů bude situace obdobná. Podobně tomu bude i v roce 2025, kdy další růst zažehne na jeho sklonku nejspíš i snížení úrokových hypotečních sazeb pod 3 %.

Zdroj: www2.deloitte.com/

Ceny bytů navíc dle grafu výše vzrostly za posledních 10 let v průměru o neskutečných 172 %. Více jsme o tom psali v článku Jaký bude vývoj cen nemovitostí v roce 2025. Nemovitost je proto velmi výnosná investice s průměrným ročním zhodnocením 17,2 % (v případě bytů).

Jakým způsobem investovat do nemovitostí?

Stačí výhodně koupit nemovitost. To snadno uděláte skrze známé nebo realitní portály jako Sreality a Reality.iDnes. Určitě se vždy poraďte s odborníky, zda je cena s ohledem na danou nemovitost a lokaci zajímavá. K tomu doporučujeme nechat si udělat profesionální odhad ceny nemovitosti. Více jsme o nákupu a odhadu již psali ve článcích Jak na správný odhad ceny nemovitosti a Jak výhodně koupit byt nebo dům v Brně a bez realitky.

Výhodnost investice samozřejmě sníží fakt, když nemovitost koupíte s pomocí hypotéky. Tu totiž v současnosti můžete pořídit v průměru za úrokovou sazbu 5,13 %. K nákladům pak také budete muset započítat údržbu nemovitosti, příspěvek na fond oprav a další.

Výhodné je tedy rozhodně pořídit nemovitost tam, kde její pronájem dokáže splatit hypotéku, což již delší dobu neplatí pro větší města. Například v Praze pořídíte 1+kk přibližně za 5 miliónů Kč, za měsíční splátky na 25 let byste dali cca 29,2 tisíc, kdežto pronajmout ji můžete za cca 15 tisíc bez energií. V menších městech je pak situace jiná a nájem tam stále dokáže zaplatit měsíční splátky hypotéky.

I když ale nájmem nesplatíte měsíční splátky, máte stále jistotu, že cena nemovitosti bude růst a za 30 let bude mít nejspíš i několikanásobně vyšší cenu. A to se pořád vyplatí.

Důležité je tedy vždy určitě ověřit výhodnost nákupu nezávislým odhadem ceny nemovitosti, u banky zjistit potenciální výši splátek, informovat se o dalších nákladech na správu nemovitosti a zjistit, za jak vysoký nájem lze takovou nemovitost pronajmout. Využijte k tomu určitě odhad ceny pronájmu.

Výhody a nevýhody investice do nemovitostí:

- vysoký výnos, který překonává inflaci,

- bezpečná investice,

- obrovské investiční náklady,

- při koupi na hypotéku jsou výnosy mnohem nižší.

Nemovitosti jsou stále velkou jistotou

Jak jste tedy mohli vidět, možností je mnoho. Pokud máte hotovost, je výbornou investicí nemovitost. Nákup nemovitosti se však vyplatí i v případě hypotéky, ač vaše výnosy nebudou takové. Pokud vám pak nevadí riziko, chcete začít s menšími částkami, a chcete vyšší výnosy, zajímavá je i investice do akcií

Máte zájem o odhad ceny nemovitosti, odhad pronájmu nebo třeba o prodej investiční nemovitosti? Ozvěte se.

Potřebujete poradit?

Nebojte se nás zeptat. V Remax Delux jsme profesionální a známe odpovědi na všechno kolem nemovitostí!